ADV

VII Rapporto Executive Compensation OD&M Consulting

Retribuzioni in crescita per il top management delle società di Piazza Affari

L’indagine di OD&M Consulting analizza la remunerazione del Top Management di 140 società quotate alla Borsa di Milano

Cresce il peso della componente variabile, sempre più legata ai risultati raggiunti

Tra gli incentivi non moneteri, le stock grant superano per la prima volta le stock options

Milano, 5 dicembre 2016 – Aumentano la remunerazioni totali per le figure apicali delle Società quotate alla Borsa di Milano, con un incremento più marcato per il ruolo di Amministratore Delgato, grazie soprattutto alla componente variabile. E’ quanto emerge dalla 7a edizione del Rapporto Executive Compensation elaborato da OD&M Consulting, società di consulenza di Gi Group specializzata in indagini retributive, su di un campione composto da 140 delle 234 società quotate a Piazza Affari, per un totale di 2.364 profili remunerativi analizzati, tra membri del CdA (Amministratore Delegato, Presidente, Amministratori esecutivi e non esecutivi) Direttori Generali e altri Dirigenti con responsabilità strategiche. Per ciascuna posizione, l’indagine prende in considerazione le remunerazioni monetarie, per entità e composizione, oltre ai piani di incentivazione di breve e di medio – lungo periodo ed eventuali clausole accessorie.

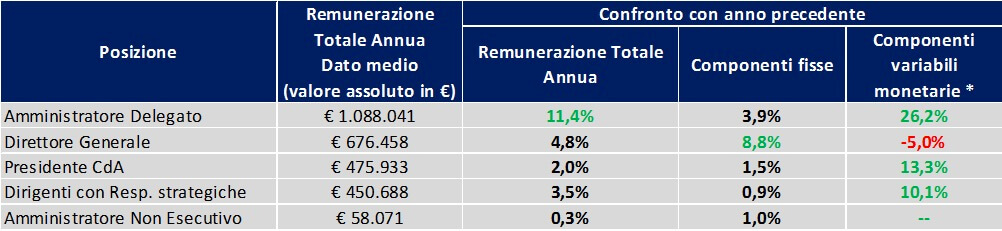

Rispetto all’anno precedente, la Remunerazione Totale Annua (RTA) media dell’Amministratore Delegato è cresciuta dell’11,4%, trainata soprattutto dall’incremento della parte variabile che ha visto un aumento del 26,2% a fronte di un aumento del 3,9% per le componenti fisse,. Stessa dinamica anche per Presidente e Dirigenti con responsabilità strategiche le cui RTA sono cresciute rispettivamente del 2% e 3,5%, con la parte variabile in espansione del 13,3% e 10,1%, a fronte di una componente fissa sostanzialmente stabile. Questa dinamica è principalmente dovuta ad una crescita dell’erogazione dei bonus di competenza dell’esercizio legati a piani di incentivazione annuali sulla base delle performance raggiunte e ad un incremento dell’entità dei bonus differiti da anni precedenti giunti a maturazione nell’anno in corso.

In controtendenza invece le remunerazioni del Direttore Generale la cui crescita è principalmente dovuta all’aumento della componente fissa, crsciuta dell’8,8% a fronte di un calo del 5% nella parte variabile. Questo trend è dovuto principalmente ad un cambiamento dei titolari rispetto all’anno precedente (effetto mix), alla riduzione dei ruoli di Direttore Generale, spesso ricompresi nel ruolo di Amministratore Delegato, e alla riduzione della componente variabile annuale di competenza dell’esercizio.

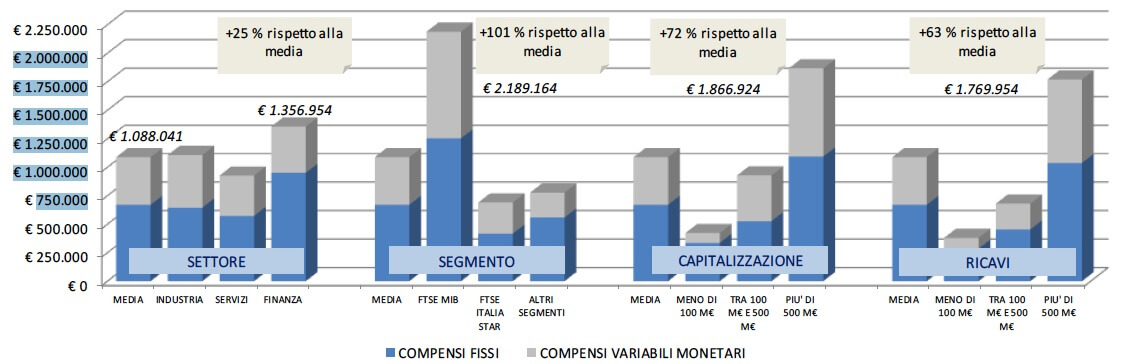

I livelli retributivi presentati sopra sono valori medi generali. L’analisi evidenzia come questi livelli varino significativamente in funzione della dimensione aziendale (in termini di capitalizzazione e ricavi), del segmento borsistico e del settore. Ad esempio, analizzando la figura dell’Amministratore Delegato, le retribuzioni più elevate, a parità di funzione, si riscontrano nelle aziende di grandi dimensioni (ricavi e capitalizzazione superiori ai 500 milioni di euro) e appartenenti al segmento FTSE MIB. Per quanto riguarda il settore di attività, le retribuzioni più generose rimangono quelle del comparto finanziario, mentre all’interno dell’Industria i compensi risultano sostanzialmente allineati al dato medio generale. Meno pagati rispetto alla media i manager del settore Servizi.

In generale, è possibile osservare, in parallelo al crescente peso della componente variabile, la maggiore diffusione di meccanismi di clawback, presenti ormai anche nei piani di incentivazione di breve periodo, per assicurare una più stretta correlazione tra remunerazione e performance effettivamente raggiunta. Inoltre, tra i piani di incentivazione Equity Based, le Stock Grants hanno superato per la prima volta le Stock Options, diventando lo strumento di incentivazione più diffuso, mentre i piani Equity based senza condizioni di performance (Restricted Shares) sono sostanzialmente scomparsi.

“Appare sempre più evidente l’attenzione da parte delle aziende nell’implementare politiche di remunerazione che siano sostenibili nel tempo, attraverso l’assegnazione di un peso rilevante alla componente variabile, sia di breve, sia, soprattutto, di medio-lungo periodo, nei pacchetti remunerativi di tutte le figure esecutive – ha dichiarato Gabriella Giovanazzi, Senior Consultant di OD&M – L’erogazione dei bonus è ormai sempre più vincolata al raggiungimento di specifici obiettivi di performance; rispetto all’anno precedente vediamo infatti una maggiore esplicitazione da parte delle aziende delle condizioni di accesso al bonus e anche un significativo aumento della presenza di meccanismi di clawback, presenti in circa il 65% delle aziende contro il 37% dello scorso anno e non più limitati alle aziende del settore finanziario, ma ormai trasversali a tutte le industry.”

Profilo OD&M Consulting

OD&M è una Società di consulenza specializzata nella gestione e valorizzazione delle risorse umane, nella progettazione di sistemi organizzativi gestionali e di comunicazione aziendale. E’ leader nella realizzazione di indagini retributive e benchmark di metodologie e pratiche, in particolare nell’ambito dei sistemi di incentivazione e delle politiche retributive.

OD&M fa parte di Gi Group, la prima multinazionale italiana del lavoro presente in oltre 40 paesi in Europa, America e Asia.